このたびの大雨による被害を受けられた地域の皆様とご家族にお見舞いを申し上げます。

日本列島は体温を超えるような猛暑や異常気象が続いています。

そんな中、企業では四半期決算の準備が始まり気がづけばMiFID2 発効から早くも6ヶ月が過ぎようとしています。

6月末からIR担当者とお会いしています。「IR活動へのMiFID2の影響はほとんど感じられない」、「欧州でのことでアジアや日本はまだ先の話でしょ?」、「ウチは外国人株主比率少ないからあまり関係ないんですよ」というコメントがほとんど。「自分こと」として実感されているIR担当者はまだまだ少数派の様子です。

一方で、水面下では市場の環境が随分と変わってきています。ご存知のようにBlackrock, Schroders, PIMCO, Lazard, T Rowe Priceなどの大手機関投資家はすでにグローバルでMiFIDを採用しています。アメリカに目を向ければトランプ政権の元、米国経済はリーマンショック以来の活況を呈しています。機関投資家・証券会社はトップラインを伸ばしていて、準大手の機関投資家も大手に追随しMiFID採用の動きを見せ始めています。最終的には、アメリカ金融当局の米国証券委員会(SEC)の動きがキーとなるでしょう。アメリカが動けば日本も動く。気がつけば日本の金融機関も軒並みMiFIDを採用、なんてことも充分あり得るかもしれない。

IR担当者には特にSECの動きに注目をして欲しい、と呼びかけています。これがMiFIDの日本上陸の1つの指標となるからです。

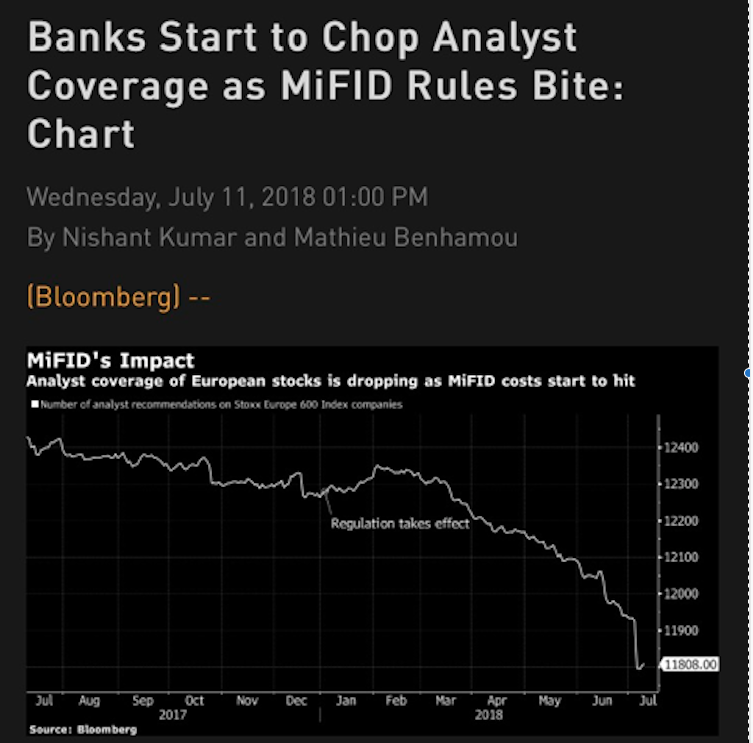

ところでこちら、何のチャートだと思われますか?

欧州経済動向ベンチマークとされるストックス欧州600指数

のカバレッジ銘柄数の推移を示しています。MiFID2の発効以来のカバレッジ銘柄数の減少は一目瞭然。史上最低になったそうです。証券会社によるカバレッジ企業の選別・アナリストの淘汰が欧州では早くも目に見える形で示されたと言って良いでしょう。そう遠くない将来、これと同じことが日本市場でも起こると想定されます。

弊社がIR担当者に伝えたいことはただ1つ。MiFID2があっても無くても「貴社と投資家との直接対話」こそが最も透明性が高く、最も本来的な関係性であるということです。

あなたはIR担当者として投資家の顔が見えるコミュニケーションのご準備、始めていますか?

弊社では「投資家との直接対話を支える3つのサービス」を提供しています。ぜひご相談ください。